Využití strojového učení pro predikci odchodu zákazníků v pojišťovnictví

Působíte v pojišťovnictví a zajímá vás, jak lze ve vašem oboru predikovat odchod zákazníků ke konkurenci? Přečtěte si, jak vám ve snižování míry odchodu zákazníků může pomáhat strojové učení (Machine Learning – ML). V tomto dvoudílném rádci si nejprve odchod zákazníků (churn) definujeme a představíme si některé z výhod využití ML.

Pro pojišťovnu je každý podpis nové smlouvy jen polovinou úspěchu. Následně se musí zaměřit na udržení zákazníků a budování jejich věrnosti, která je

Pokud pojišťovací společnost postihne 5procentní měsíční míra odchodu klientů, může to znít docela nevinně. Jestliže se to ale opakuje po celý rok, na jeho konci společnost zjistí, že jí zbývá jen něco málo přes polovinu původních pojistníků. Proto stojí za to zaměřit se na koncepční snižování míry odchodu zákazníků a nejspolehlivějším způsobem je využití nástrojů strojového učení.

Churn v pojišťovnictví

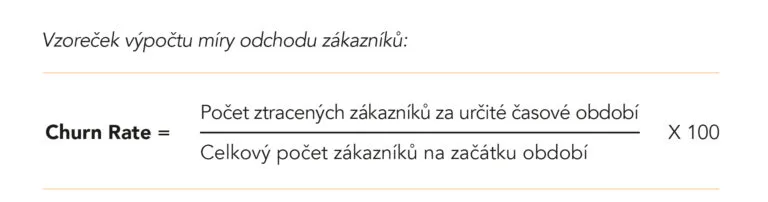

V pojišťovnictví se odchodem zákazníků přirozeně rozumí situace, kdy stávající zákazník přestal využívat služeb pojišťovny. Míra odchodu se obvykle měří v procentech a jedním z nejběžnějších a často využívaných způsobů, jak ji vypočítat, je:

Odliv zákazníků je úzce spojen s konceptem řízení vztahů se zákazníky (CRM). Smyslem CRM je budovat a udržovat zákaznickou loajalitu a dlouhodobé vztahy se zákazníky, protože náklady na akvizici nového klienta jsou obvykle mnohem vyšší než náklady na jeho udržení.

Předpokladem loajality v pojišťovnictví je spokojenost pojistníků se službami poskytovanými pojišťovnou. Jedině tak stoupne pravděpodobnost, že pojistník uzavře s týmž ústavem různé pojistky.

Naopak odchod ke konkurenci může mít více různých motivací. Ať už to je lepší pojistka za stejné peníze, levnější pojistka se stejným plněním nebo třeba nakupení několika nevyřízených pojistných událostí.

Příčiny a následky odchodu zákazníků

Míra odchodu klientů z pojištění vám může hodně napovědět o kvalitě zákaznických služeb. Průzkum PwC ukázal, že loajalita ani těch nejvěrnějších zákazníků není bezmezná, pokud jsou vystaveni několika špatným zkušenostem. Je zde tedy jasná korelace mezi nekvalitní službou a odchodem ke konkurenci.

V případě následků mluvíme o velké finanční zátěži, protože odchod klientů je hlavní příčinou ušlých zisků. Jediný způsob, jak kompenzovat snížený příjem, je získat nové zákazníky. To je však o poznání náročnější než opečovávat dosavadní klientelu. Časopis Forbes uvedl, že získání nového zákazníka obvykle stojí pětkrát více než udržení stávajícího.

Proč používat strojové učení pro predikci odchodu?

Pojišťovny mají obvykle k dispozici spoustu dat, vyplývajících z detailního pojetí pojistných smluv, které uzavírají. Představte si pojistitele, který může tyto informace vytěžit a znovu použít – k předpovědi odchodu zákazníků; identifikaci rizik, případně podniknutí kroků k opětovnému získání důvěry.

Podle některých studií zaměřených na pojištění vozidel je přesnost a citlivost v predikci se varuje, že přesnost a citlivost v predikci ztráty pojištění je obtížnější ve srovnání například s telekomunikacemi. Stále je možné dosáhnout přesnosti 70% nebo více, zejména pokud pojišťovny zvolí neuronovou síť.

Pádným argumentem pro použití ML při predikci odchodu zákazníků je příležitost odhalit skryté faktory stojící za odchodem z pojišťovny. Algoritmy ML mohou pomoci identifikovat, co konkrétně způsobuje churn ve vaší společnosti, jako jsou interakce se zákazníky nebo časový faktor, například po jaké době uživatelé přestanou službu používat.

Výhody použití ML pro predikci odchodu

- Sleduje rizikové zákazníky:Jak již bylo řečeno, ML může pomoci pojišťovnám analyzovat vzorce chování jejich pojistníků a indikovat pravděpodobnost odchodu.

- Zná vlastní procesní chyby: Existuje mnoho oblastí, kde by pojišťovna mohla potřebovat vylepšení, jako je dlouhý proces obnovy smluv (délka uzavření smluv, výpověď smlouvy, atp.), cenová dostupnost nebo systémové chyby. Algoritmy ML vám pomohou odhalit nejpravděpodobnější příčiny odchodu zákazníků, abyste je mohli eliminovat.

- Pomáhá optimalizovat služby:Pro pojišťovny je důležitá znalost, co přesně v jejich službách zákazníci hledají, aby tyto poznatky mohla využít ke zlepšení svých zákaznických služeb.

- Prospívá hospodářským výsledkům:

Churn podle odvětví

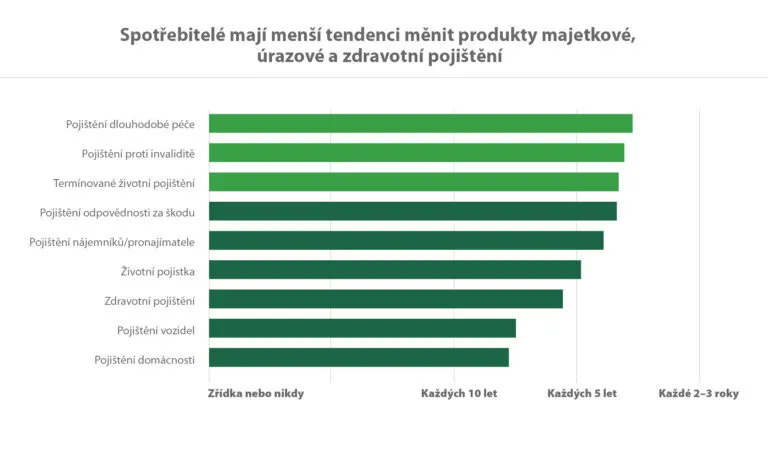

Spotřebitelé mají tendenci měnit poskytovatele pojištění pouze přibližně jednou za 10 let pro produkty v sektoru majetku a úrazů, včetně pojištění domácnosti, auta a zdravotního pojištění. Volatilita je mnohem vyšší u pojištění pronajímatele a termínovaného životního pojištění, kde mají spotřebitelé tendenci měnit zhruba jednou za pět let.

Příště si řekneme více o implementaci ML do stávajících systémů.